Cuando se habla de déficit hay una respuesta inmutable: hay que bajar el gasto, no hay otro remedio. Esta «verdad» es, al menos a priori, falsa: para que una resta dé cero siempre se pueden tocar los dos términos que la componen: el minuendo y el sustraendo. Así, para que un balance — o las cuentas públicas — sea equilibrado (el famoso déficit cero) podemos o bien reducir los gastos (el sustraendo) o, también, aumentar los ingresos (el minuendo).

El problema es que a veces es difícil aumentar los ingresos y las voces suelen sugerir pescar en el recurrido caladero de las rentas más altas, es decir, subir los impuestos a los más ricos. La pregunta, entonces, es: ¿Es posible subir los impuestos directos a los ricos? ¿Cuánto más pueden pagar?

Recuperando los datos que ya utilizamos en Clase media, desigualdades, recortes e impuestos para los ricos vamos a intentar responder a esta pregunta. Se trata de los datos del Ministerio de Economía y Hacienda sobre el IRPF de 2008 (los últimos disponibles con el nivel de detalle que necesitamos), y escogeremos como referencia la Base Imponible General. Como ya apuntamos entonces, esta es una medida muy grosera y, además, ha sufrido cambios notables en los últimos 3 años (especialmente por el aumento del paro). No obstante, creemos que aunque el detalle deba ser tomado con mucha cautela, las afirmaciones generales seguramente serán válidas porque los órdenes de magnitud sí se mantienen.

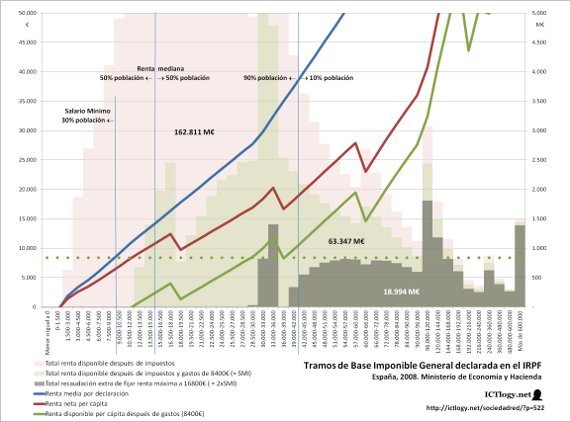

Una representación gráfica de los datos del IRPF 2008

A continuación hemos representado los datos en un gráfico que presenta información de varias formas:

La línea azul marca la renta media declarada (€ per cápita) por cada tramo (abscisas) de base imponible. Hemos cruzado esa línea azul (gruesa) con otras verticales (más delgadas) que marcan que:

- el 30% de la población ingresaba como máximo el salario mínimo interprofesional (8.400 €/año en 2008);

- la mitad de quienes hicieron la declaración (unos 7 millones del total) declararon ganar poco más de 13.500 €/año brutos;

- solamente un 10% de la población declaró ganar más de 35.000 €/año.

La línea roja marca la renta neta después de pagar el IRPF que quedó en manos de los contribuyentes (€ per cápita). Es importante ver cómo, a medida que crece la renta, aumenta la distancia entre la línea roja y la azul, fruto de la progresividad de los tramos del IRPF: a más renta, mayor el tipo marginal.

La línea verde representa un ejercicio de política-económica-ficción: restamos a la renta después de impuestos (la línea roja) una cantidad arbitraria (el salario mínimo interprofesional) que considraríamos que es lo que una persona necesita para vivir un año. Esta cantidad, como decimos, es totalmente arbitraria, ya que lo que una persona necesita depende de muchísimas otras variables (necesita pagar alquiler o hipoteca, tiene personas a su cargo, etc.) pero es una cantidad que, por una parte, está más o menos consensuada (el SMI) y, por otra, se antoja un cálculo (a ojo) bastante aceptable de la realidad.

- A efectos prácticos, vemos que si el gasto fijo de una persona son esos 8.400€, quienes cobran menos de 12.000 € brutos al año no llegan a final de mes y quienes cobran más pueden ahorrar algo o consumir más.

Acompañando a esa línea verde, el área del mismo color nos dice cuánto dinero quedaría en manos de los contribuyentes si (1) restamos los impuestos y (2) restamos el coste de la vida que hemos asociado arbitrariamente a una cantidad igual al SMI (la línea verde de puntos). Dicho de otro modo, si creyemos que es justo o necesario que las personas tengan, después de impuestos, una cantidad igual al SMI para cubrir sus gastos básicos, quedarían «libres» 63.347 millones de € que o bien se destinan ahorrar o a otros consumos o bien el Estado podría incorporar a su presupuesto. El ejercicio no se trata tanto de decir si esa cantidad es o no justa, sino hasta cuánto puede aumentar la presión fiscal vía IRPF:

- apretando al máximo al contribuyente, se recaudaría un máximo de 63 mil millones de euros al año, no más. Este es un dato correcto al menos en lo que a órdenes de magnitud se refiere, y marca los límites (extremos) del impuesto sobre la renta de las personas físicas.

Por último, el área gris es un segundo ejercicio de política-económica-ficcion: es el área de dinero que queda «libre» después de repetir el ejercicio anterior pero tomando como cantidad de referencia el doble del SMI. Es decir, aplicamos el IRPF, descontamos dos veces el SMI (un SMI para vivir, otro para otros gastos «no básicos»), y vemos cuánto dinero queda: 18.994 millones de euros.

Algunas reflexiones sobre redistribución, cuánto pueden pagar ricos y pobres

La primera reflexión es ver claramente donde la línea verde llega a cero, es decir, cuál es el punto de corte entre quienes tienen para llegar a final de mes y quienes no (contando la cantidad arbitraria de un salario mínimo neto o 8.400€ netos para vivienda, comida y roda). Hay aproximadamente un 40% de la población que, después de impuestos, se quedan con menos del SMI neto para vivir. Eso nos marca una clara línea de exclusión social.

- Hay un 60% de contribuyentes (además de los que no contribuyen, claro, p.ej. por haber agotado el paro) que, pagados los impuestos y pagados los gastos de cada día, todavía tiene ahorros para algo más.

- Hay un 40% que vive al límite o casi. Cualquier variación en los servicios públicos o en la tributación (incluída la indirecta) se los puede llevar por delante.

El 90% de la población (rentas por debajo de 40.000 € brutos/año) «ahorrará» en el mejor de los casos un máximo de 10.000 euros al año (descontados los gastos básicos anteriores), con los que se permitiría vacaciones, cambiarse el coche, pagar la universidad o los libros del cole, etc. O una operación de miopía (2.000€) o pagar la guardería un año entero (4.000€) o la matrícula de la universidad (1.500€). Eso en el mejor de los casos, por supuesto.

- Un incremento en el coste de los servicios públicos fundamentales (salud, educación, justicia) para el ciudadano ponen en aprietos al 50% de la población que gana entre 12.000 y 40.000€ y expulsan, directamente, a otro 40% que gana menos de 12.000. Para un 50%, dependerá de su sueldo el apretarse más o menos el cinturón. Para un 40%, simplemente, no será una opción.

- Para que quede claro: hay un 40% (5,5 millones, a añadir quienes ni tan solo hacen la declaración y los familiares de todos ellos) de personas que difícilmente ahorran a final de mes y subir matrículas o costes sanitarios significará que no los van a usar.

A menudo se habla de fijar un salario máximo universal, tanto en aras de la justicia social como, también, evitar que quién más tiene más pueda influir en política. Esto tiene sus límites. Según nuestro ejemplo (arbitrario, con sesgos, etc. pero orientativo) fijar un salario máximo cerca de los 40.000 € brutos anuales para todos los contribuyentes españoles aportaría al Estado cerca de 18.994 millones de euros. No es una cantidad pequeña, pero es «solamente» un 7% del total declarado en 2008. La conclusión es que se puede gravar más a los ricos, pero no es la solución a todos los problemas de los presupuestos.

No obstante, dentro de esos 18.994 millones de euros sigue habiendo mucho margen. Si no para todo, sí para mucho:

- Incrementar la presión fiscal una media del 5% al 10% más rico sería suficiente para cubrir los recortes propuestos para educación y sanidad juntas. Y todavía sobraría dinero.

- Es simplemente inexplicable que se prefiera no aumentar la presión fiscal al 10% más rico que perjudicar al 90% restante.

- Es simplemente inaudito que se prefiera no aumentar la presión fiscal al 10% más rico que llevarse por delante al 40% más pobre que muy probablemente no podrá soportar la parcial privatización de servicios como la educación y la sanidad públicas así como otros muchos recortes.

- (también da que pensar sobre el sentido de voto de muchos millones de personas y sobre si son conscientes de que apedrean su propio tejado, pero eso es otra historia)

Tres comentarios (y medio) a modo de cierre.

El primero — y siempre teniendo en cuenta lo grosero, limitado y arbitrario de algunos números aquí sugeridos — es que hay un 40% de la población que mide (o debería medir) los gastos al milímetro. Y que cualquier desvío en ingresos o gastos significa no llegar a final de mes. Para un 50%, un desvío de ingresos o gastos es ajustar pautas de consumo: quedarse sin vacaciones o cambiar el coche. O aplazar una operación que no entra por el seguro (si es aplazable…). Para un 10%, un desvío de ingresos o gastos es prescindir de este lujo o de aquel. A grandes rasgos, esta es la realidad y hay poco margen de discusión al respecto. Que el rico merece o no el lujo que se permite, esa es otra cuestión que cada uno debe juzgar. Pero hay un 10% que se permite lujos, un 50% que se permite un que otro gasto para vivir un poco mejor, y un 40% cuyo objetivo es no caer en el hoyo.

El segundo comentario es sobre qué debe hacerse con ese 40% que vive al límite. La primera reflexión es si debe haber un cierto grado de solidaridad para con ese grupo de personas. La segunda es si, incluso actuando desde el puro egoísmo, quienes viven mejor están interesados en invertir en el bienestar de los más pobres: los datos que dicen que sale más a cuenta, en términos económicos, invertir en educación y sanidad que en policías, juzgados o cárceles son abrumadores; y también la democracia se ve mejorada, lo que redunda en lo anterior. Y una tercera reflexión, relacionada con el velo de la ignorancia de John Rawls: uno no sabe en qué grupo va a acabar según se tornen las cosas.

El tercer comentario es que el IRPF no es un chicle infinito. Por mucha redistribución que haya, o se afecta sobre la estructura de la economía, o los cambios intra-estructurales darán pronto con su límite natural. Dicho de otro modo: o se agranda el pastel, o lo que se puede repartir no será más de lo que hay.

Medio comentario: los 23.500 millones de euros que se requieren para el rescate de Bankia no se pagarían ni fijando un salario máximo de 40.000 € brutos para todos los españoles, o el equivalente a subir 15 puntos el IRPF al 10% más rico. El problema, ahí, no es que el IRPF no dé para más: es que 23.500 millones son una barbaridad, en concreto cerca de una quinta parte del total que recaudó el impuesto en 2008. Para pensar.